日期: 2024-02-25 类型:行业新闻

权益类公募产品近1年收益告负,光大理财公募REITs产品规模降超六成丨机警理财日报

2024年02月19日 17:34 21世纪经济报道 21财经APP 黄桂煊

从权益类公募产品业绩表现看,21只权益类公募产品近一年收益均告负,平均净值增长率、最大回撤和年化波动率分别为-22.62%、26.13%和12.93%。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

根据南财理财通数据,截至2月19日,理财公司存续的权益类公募产品(包含母行划转的老产品)共有35只。其中,华夏理财有12只,产品数量最多;光大理财有6只,招银理财有5只,宁银理财有3只;信银理财、贝莱德建信理财和民生理财各有2只;青银理财、工银理财和高盛工银理财各有1只。截至2月8日,存续时间超过1年的权益类公募产品有21只。

从权益类公募产品业绩表现看,21只权益类公募产品近一年收益均告负,平均净值增长率、最大回撤和年化波动率分别为-22.62%、26.13%和12.93%。仅有光大理财“阳光红基础设施公募REITs优选1号”、“阳光红300红利增强”和青银理财的“璀璨人生成就系列2022年492期(权益类)”三只产品近1年跌幅在10%以内,其余产品跌幅均超过10%,光大理财两款主题产品“阳光红ESG行业精选”和“阳光红新能源主题A”更是跌超40%。从回撤指标看,除榜首产品最大回撤低于10%外,其余产品回撤幅度相对较大,14只产品最大回撤超过20%。年化波动率方面,光大理财“阳光红基础设施公募REITs优选1号”、青银理财“璀璨人生成就系列2022年492期(权益类)”和民生理财“金竹FOF一年持有期2号”三只产品净值波动幅度较小,均在10%以下。

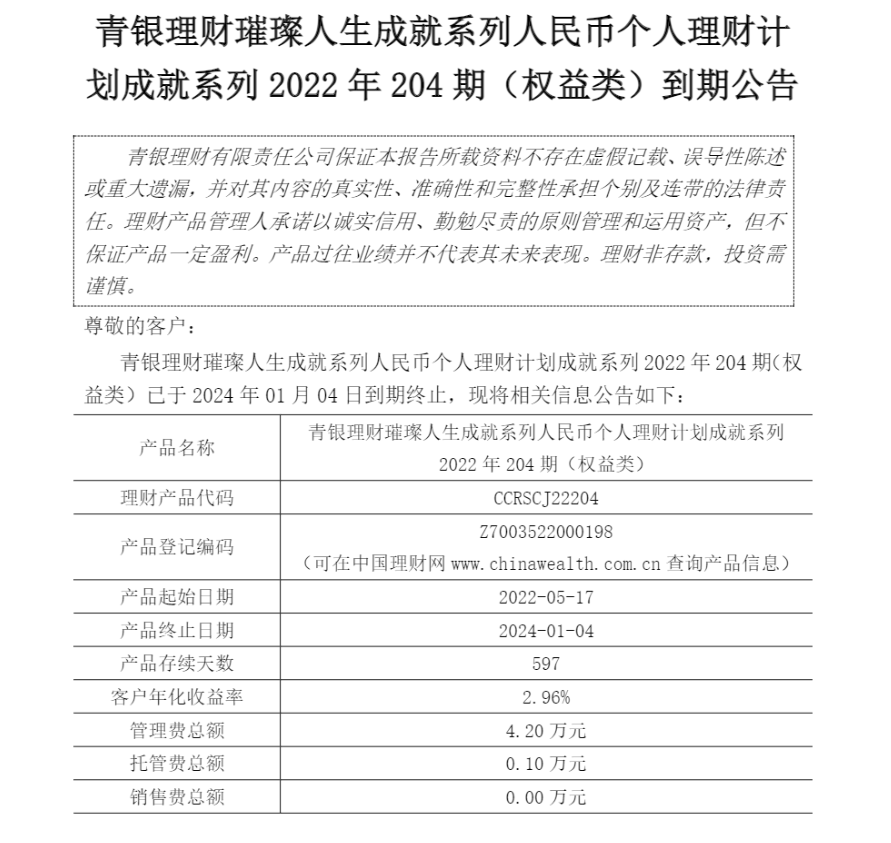

值得注意的是,此前多次霸榜前三名的青银理财“璀璨人生成就系列2022年204期(权益类)”已于2024年1月4日到期。该产品为少见的封闭式净值型的权益类公募产品(目前仅青银理财发行封闭式净值型权益类公募产品),投资周期为597天,产品成立于2022年5月17日,发行规模为513.90万元。

从业绩表现看,在权益类公募产品2023年业绩榜单中,该产品排名第一,也是唯一一只录得正收益的权益类公募产品,2023年收益率是0.07%。不过,在近两年权益市场持续走熊的背景下,产品到期年化收益率是2.96%,跑输5.3%的业绩比较基准。

从持仓情况看,该产品采用FOF投资策略,2023年三季度末穿透后持仓公募基金比例达83.22%,前十项资产均为公募基金,单一公募基金占比较低,产品持仓相对分散。持仓排名第一的公募基金为“华夏产业升级A”,占总资产比例为3.73%。

回顾2023年,受部分REITs资产经营业绩未达预期,投资者结构相对单一、市场流动性不足,市场风险偏好降低等因素影响,中证REITs(收盘)指数全年下跌27.24%,跑输上证指数(-3.7%)、创业板指(-19.41%)和万得全A指数(-5.19%),出现超市场普遍预期的调整。

光大理财“阳光红基础设施公募REITs优选1号”作为重仓公募REITs的打理财产的产品,2023年净值下跌了1.89%,近1年净值下跌了7.18%。

管理人在2023年四季报中表示,产品通过精选个券及择时交易,调整仓位,应对市场变化。遗憾的是,2023年以来公募REITs市场走势的一致性较强,不一样的行业、不一样的REITs间除涨跌幅度存在一定的差异外,未出现非常明显独立行情,与客户绝对收益的预期有差距。

受此影响,该产品也在第二个投资周期开放申赎期间(2023年10月15日-2023年11月4日)产品份额被投资者大量赎回,从2023年三季度末的2.31亿份降低到2023年四季度末的0.84亿份,降幅超六成,达到63.85%。截至2023年末,产品最新资产规模为8180.07万元,环比2023年三季度末的2.29亿元降低了64.27%。

在1月22日发布的四季报报告中,管理人展望表示,2024年REITs有几个发展特征。一是REITs定位较高,盘活存量资产扩大有效投资符合经济发展的新趋势,随着经济社会进入高水平质量的发展阶段,公募REITs作为强化长期资金市场服务实体经济能力重要金融工具。二是一级供给在加速,除了优质的公路、仓储、保障房、产业园等,后续在消费类基础设施、清洁能源、铁路、电网设施等等资产将陆续推出,国内潜在资产较多,通过资产获取高分红的特征会吸引更加多的资金配置。三是政策呵护加速,有望引入多元化资金,有利于REITs的合理定价及市场稳定。四是当前证券交易市场计入较多市场悲观情绪,部分项目二级价格明显跌破内部价值。近期内主要关注是否有相关优化和支持政策的出台以及市场估值中枢稳定和回归理性的状况。

政策方面,证监会也在春节前送来新春大礼包。2月8日,证监会发布《监管规则适用指引——会计类第4号》文件,对于基础设施REITs的相关会计处理和判断进行了明确,将原始权益人合并财务报表层面对于基础设施REITs其他方持有的份额定义为“权益属性工具”。

业内人士一致认为,公募REITs定位为特殊权益产品,意义重大,不仅仅可以清晰引导原始权益人的明确发行逻辑,更有助于投资机构建立匹配的投资逻辑、投资策略、风险控制、会计核算以及考核机制等。

中金公司在研报中表示,在上述规则下,当前高分派率的REITs标的可为投资人兑现更为确定的财务收益,但资本利得仍会影响资产负债表的权益项,投资人应该依据自己投资条件综合判断。中长期来看,该规则有利于提升REITs持有稳定性,拉长持有周期,降低证券交易市场价格波动,提升配置价值。

课题组认为,此前市场对REITs的风险收益特征定义较为模糊,有机构定义为R4(中高风险),也有机构定义为R3(中风险)。此次REITs明确为权益属性,有利于投资者明确资产风险,依据自己风险承担接受的能力投资公募REITs产品。

广东省委常委、广州市委书记郭永航:以二次创业奋进姿态 大干十二年 再造新广州

广东省委副书记、深圳市委书记孟凡利:坚决在新时代走在前列 新征程勇当尖兵